SÃO PAULO – Uma agradável surpresa, com grande potencial de sinergia e crescimento para a nova empresa que está por vir. Foi assim que os analistas de mercado receberam o acordo de combinação de negócios entre a Localiza (RENT3) e United (LCAM3), com a proposta de incorporar as ações da segunda à primeira.

A notícia marca mais um passo na consolidação do setor com a criação de uma gigante da locadora de veículos. Vale destacar que, no início de 2018, Locamerica e United já haviam combinado suas operações.

Agora, as dimensões da fusão são ainda maiores. A Localiza, no dia anterior, valia R $ 39 bilhões no B3, enquanto a United tinha um valor de mercado de R $ 10,7 bilhões. A sessão desta quarta-feira também é marcada por uma recuperação dos ativos, que alcançaram mais de 16% (R $ 60,29) para a Localiza e 22,46% para a Unidas (R $ 22,95), ambas atingindo máximos históricos intradiários .

Conforme proposto no contrato, a Unidas será uma subsidiária 100% da Localiza e seus atuais acionistas receberão ações do comprador de acordo com a seguinte relação de troca: cada acionista Unidos receberá 0,44682380 de novas ações de emissão da Localiza para cada 1 ação da Unidas. Os acionistas da Localiza deterão 76,85% da nova empresa, enquanto os 23,15% restantes pertencerão aos acionistas da United.

Como parte da transação, a “Companhia Combinada” visa estender para a Localiza a associação que existe atualmente entre a Unidas e a subsidiária da Enterprise, Vanguard Car Rental USA, LLC, que possui as marcas Alamo, Enterprise e National “para através de um novo modelo de Acordo de Referência Mútuo que visa a cooperação entre empresas através da referência mútua de clientes ”. A equipa de análise da Levante Ideias de Investimento destaca que, com isto, a Localiza pretende agora, através da sua subsidiária United, reforçar a sua atuação internacional através desta aliança.

Considerando a cotação de fechamento das ações da Localiza na sessão da última terça-feira, os acionistas da United receberão R $ 23,12 por ação, um prêmio de 9,1% sobre a cotação de fechamento do dia anterior. A transação também prevê a distribuição de até R $ 425 milhões em dividendos aos acionistas da Unidos, o que eleva o prêmio para 13%.

Usando números pró-forma para 2019, caso a transação seja concretizada, a nova empresa terá um faturamento de R $ 15 bilhões, lucro antes de juros, impostos, depreciação e amortização (Ebitda) de R $ 3,5 bilhões. Além disso, a frota combinada é de cerca de 470 mil veículos.

Embora a Localiza tenha um destaque operacional no segmento de aluguel (RaC), a Unidas se destaca na área de Gestão de Frotas, o que a torna líder de mercado nesses dois segmentos.

Assim, como apontam os analistas Víctor Mizusaki e Gabriel Rezende, do Bradesco BBI, “a criação dessa nova empresa resultará em ganhos de sinergia na compra de carros novos e em menores despesas gerais e administrativas”. O que, na opinião dos analistas, não se reflete no preço atual da ação.

A estimativa é de sinergias de R $ 5 bilhões com a fusão das duas empresas, o que corresponde a R $ 5 a mais pelas ações da RENT3. “A nova Localiza vai comprar cerca de 320 mil carros por ano, ou cerca de 60% dos veículos vendidos para o setor de locação de veículos. Com este poder de barganha

A cada 1 ponto percentual em descontos maiores com os fabricantes, a Localiza pode gerar R $ 3,5 bilhões em valor presente líquido, ou R $ 3,60 por ação. Além disso, assumindo a possibilidade de reduzir em 20% as despesas gerais, administrativas e de vendas da United, a Localiza pode agregar um valor adicional de R $ 1,4 bilhão, ou R $ 1,40 por ativo ”, destacam os analistas. .

Outras sinergias imediatas, além do desconto com as montadoras na compra de carros, são a otimização de lojas, melhoria na venda de carros usados e usados, redução nos custos de manutenção por carro e capacidade de acelerar o crescimento na novos segmentos, como aluguel de automóveis de longo prazo para pessoas físicas.

Além disso, como aponta o Morgan Stanley, a empresa combinada também terá um Ebitda uniforme dividido entre aluguel de veículos e gestão de frota: a Localiza tem atualmente dois terços do Ebitda de aluguel, enquanto a empresa combinada teria 50%.

Analistas do banco dos EUA também destacam o impacto para o concorrente listado não envolvido no negócio, a Movida (MOVI3) “Acreditamos que o anúncio é geralmente negativo porque, se for adiante, levará a um aumento significativo de seu déficit de escala com o maior player do Brasil e poderá deixar menos espaço para a Movida crescer”, afirmam.

Dito isso, os analistas observam que a Movida poderia se beneficiar em certa medida do mercado mais estabelecido (levando a preços mais altos de aluguel de automóveis), enquanto as montadoras poderiam ajudá-la efetivamente no que diz respeito aos termos de compra de veículos. para amenizar o efeito do que seria sua crescente dependência da combinação Localiza-Unidas.

De olho no Cade

A criação do gigante do setor, de fato, deve atrair a atenção do Conselho Administrativo de Defesa Econômica (Cade), não estando descartada a imposição de restrições relevantes neste acordo.

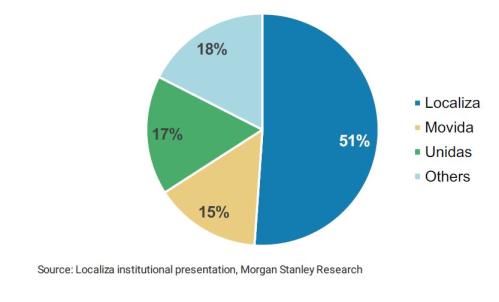

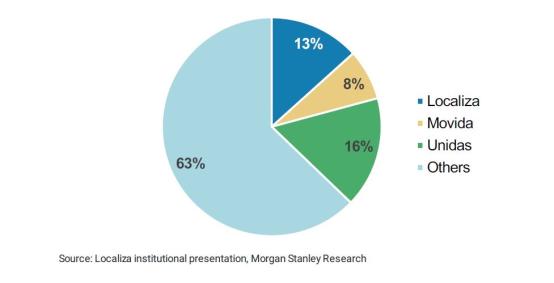

No segmento de aluguer de viaturas, a Localiza detém actualmente 51% de quota, enquanto a Unidas detém uma quota de 17%, totalizando 68% do mercado. Do lado da gestão de frotas, as respetivas quotas de mercado das empresas são de 13% e 16%, resultando num conjunto de 29%.

Participação das principais empresas do segmento de locação de veículos (números 2019):

Participação das principais empresas do segmento de gestão de frotas (números 2019):

“Dada a alta concentração de mercado da empresa combinada, essa transação poderia ser considerada complexa pelo Cade, exigindo alguns ‘remédios’ da autoridade antitruste. Vemos a aprovação do Cade como uma das etapas mais importantes da transação ”, diz Morgan Stanley.

Na mesma linha, o BBI aponta que o Cade é o principal risco e também valoriza que alguns medicamentos possam ser recomendados para aprovar a fusão; no entanto, o acordo de fusão reduz o risco de falência da empresa. “A Localiza e a United concordaram que, embora haja alguma restrição imposta pelo CADE, como a venda / fechamento de empresas ou locadoras de veículos, a taxa de câmbio não mudará”, apontam os analistas.

Assim, os próximos eventos a serem acompanhados de perto pelos investidores são: i) a convocação de Assembleia Geral Extraordinária para votação da incorporação, que deverá ocorrer no quarto trimestre e ii) no Cade, com análise prevista para 2021.

Embora esses eventos não ocorram, o mercado avalia a combinação de negócios como positiva, em um cenário que já foi apontado como uma recuperação para o setor após um período difícil devido à pandemia.

Em relatório comentando a proposta de fusão, o BBI continuou com recomendação de desempenho superior (desempenho acima da média do mercado) para as ações das duas empresas, mas ainda sem atualizar o preço-alvo, que seguia R $ 53 para a Localiza (potencial Valorização de 2% em relação ao fechamento do dia anterior) e R $ 21 para a United (quase estável em relação ao último fechamento).

Como apontam os analistas, apesar da forte valorização das ações hoje, a Unidas continua a operar com um desconto de cerca de 8% ajustado a dividendos especiais e tendo em conta o câmbio da ação.

De acordo com a compilação feita por analistas de mercado pela Refinitiv, das 14 casas de análise que cobrem a Localiza, 10 recomendam a compra do ativo e 4 recomendam manutenção. Para a United, de 11 casas, 10 recomendam a compra e apenas 1 recomenda manutenção. A incorporação dessas empresas reforça ainda mais o otimismo do mercado, que também segue acompanhando os próximos eventos para que a combinação de negócios seja concluída.

Do Zero ao Ganho: 4 dias grátis intensivo com André Moraes ensina como obter o primeiro lucro na bolsa. Clique aqui para se inscrever